Argentina Weekly

Recapitulación de enero – los desafíos de febrero

19 de enero de 2023

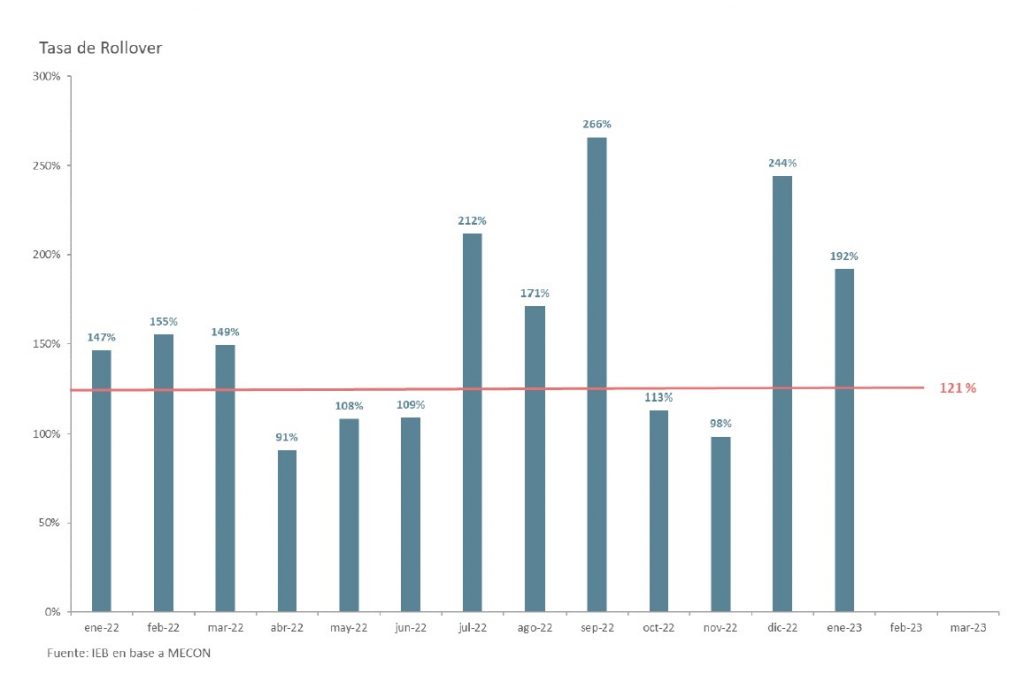

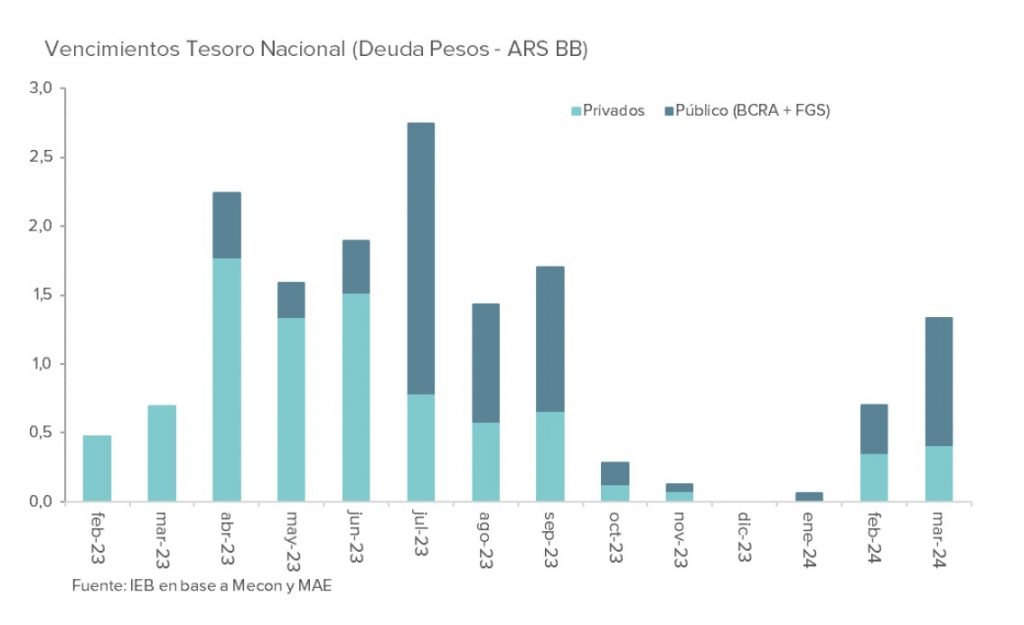

El tesoro nacional se enfrentó a la última licitación del mes con un resultado altamente positivo. Durante febrero el tesoro deberá afrontar vencimientos por $500.000 MM todo en manos de privados. Creemos que el frente deuda en pesos no presenta, por el momento, mayor problema: el BCRA asegura la liquidez y, en el límite, la situación terminará con la deuda en pesos mayoritariamente en manos públicas.

Continuó durante la semana el programa de “recompra de títulos soberanos” que al momento

ya lleva más de USD 380 MM. Claramente vemos en este programa una clara intención de contener los FXs financieros. En las últimas 12 ruedas el BCRA vendió reservas por casi USD 520 MM en el MULC y el ritmo de devaluación del FX oficial -que venía desacelerándose fuertemente- revirtió la tendencia

TRADING IDEAS

ECONOMÍA

El tesoro nacional se enfrentó a la última licitación del mes con un resultado altamente positivo. Vencían cerca de $106.000 MM prácticamente todo en manos de privados. En la primera vuelta colocaron $223.000 MM, consiguiendo un financiamiento neto positivo de

$117.000 MM. Los instrumentos fueron todas lede: abril (S28A3), mayo (S31Y3) y junio (S30J3), cortaron a TEAs de 112,0%, 112,5% y 113,6% respectivamente.

En febrero y marzo no vemos grandes desafíos para el roleo de la deuda en pesos: vencen cerca de $1,2 BB ($0,5 BB en febrero y $0,7 BB en marzo), ya a partir de abril, el panorama luce un poco más complejo dado que el perfil de vencimientos en manos de privados trepa a $1,9 BB.

No obstante, aún presentándose como riesgoso creemos que el gobierno logrará mantener a flote la deuda en pesos. Cuenta con la asistencia incondicional del BCRA y demás organismos que aseguran la liquidez necesaria y que, en última instancia, derivará en una situación en la que la deuda pública en pesos termine, mayoritariamente en manos públicas.

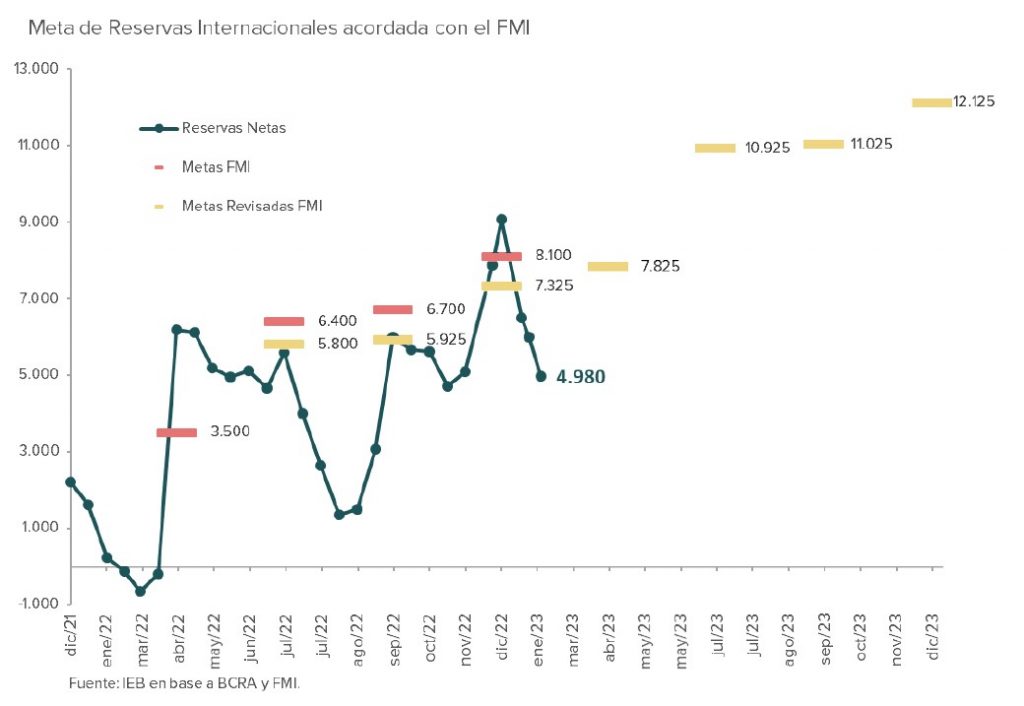

Un punto que nos parece clave monitorear durante febrero es el nivel de reservas. Desde el inicio del 2023, el BCRA ha tenido que vender cerca de USD 520 MM en el MULC, a ese monto debemos sumarle cerca de USD 480 MM del programa de recompra de deuda y pagos al FMI y demás organismo internacionales que suman aproximadamente unos USD 4.200 MM y el pago de los cupones de los bonos soberanos (ocurrido el 9 de enero) que demandó USD 1.021 MM. Es decir se utilizaron aproximadamente unos USD 6.220 MM en lo que va del 2023 con un sector agropecuario que ha liquidado durante enero la cifra más baja desde febrero del 2020, USD 930 MM.

En este sentido creemos que es imperativo para el gobierno poder cerrar algún acuerdo de REPO para poder incrementar los dólares. Este escenario que se plantea hace pensar en que pueda haber alguna dificultad para el cumplimiento de la meta de reservas del primer trimestre con el FMI. Más allá de esto, creemos que el gobierno aún se reserva la carta de los sobreprecios que debió afrontar durante 2022 por la importación de energía, con lo cual lograría un “waiver” por parte del FMI. Esto le daría algo de oxígeno para poder entrar en plena cosecha gruesa (que luego de las lluvias ha puesto un límite a las pérdidas, que serán altas pero ya medibles) y encarar un potencial Programa de Incentivo a la Exportación (PIE) o “dólar soja”.

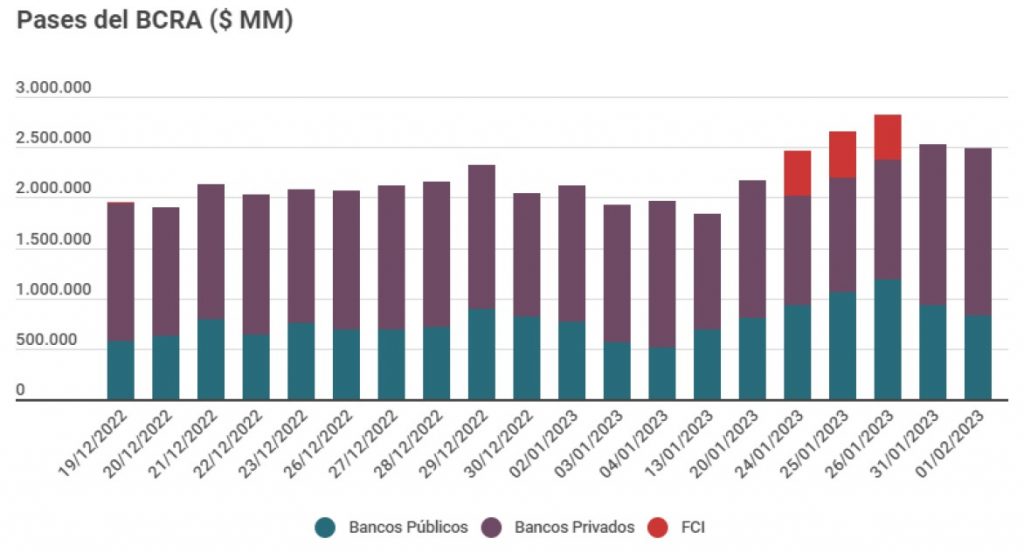

Fue impactante la respuesta de los FCI a la circular del BCRA que les otorga la posibilidad colocar pases al 95% de la tasa que paga a los bancos (72% TNA) es decir a un 68,4% TNA. En promedio, los FCI venían colocando un promedio de ARS 1.000 MM en pases, este número pegó un salto a más de ARS 445.000 MM el 24/01 y ARS 457.845 MM el 25/01 y luego de la marcha atrás por parte del BCRA la situación volvió a normalizarse.

DÓLAR

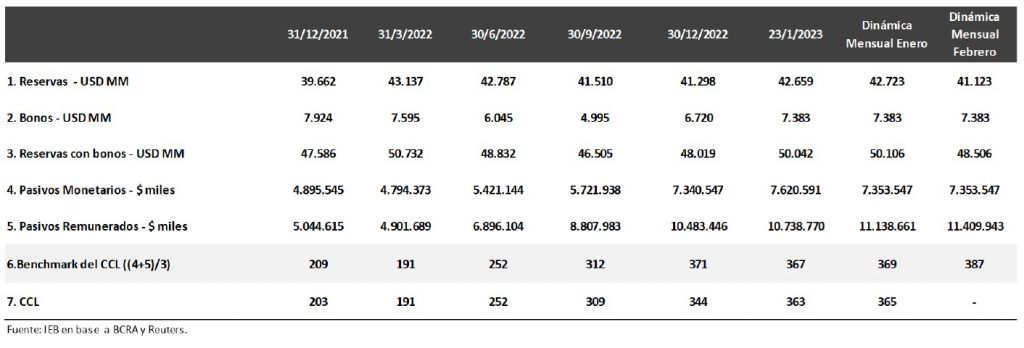

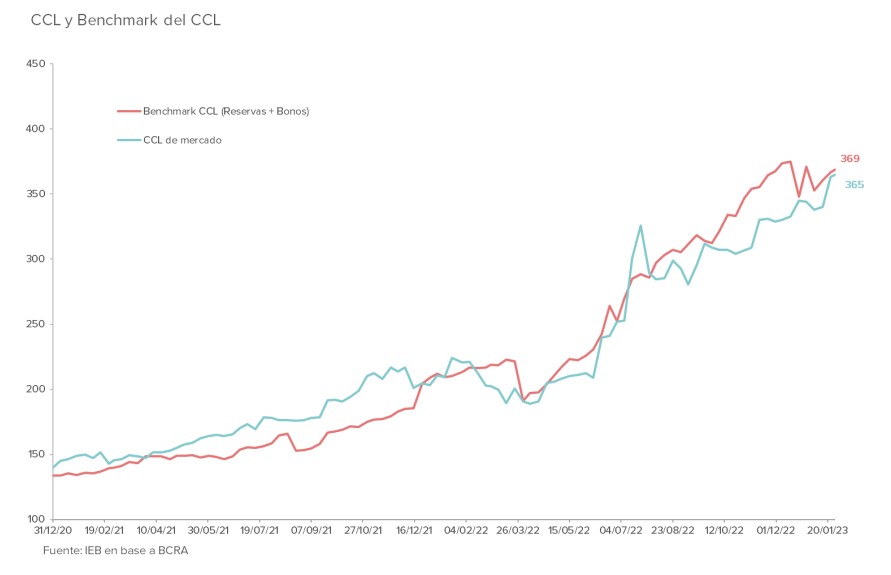

Nuestra estimación del CCL, llamada “Benchmark del CCL” se basa en un análisis del balance sintético del BCRA. A diferencia de otras formas de estimar dicho valor (por ejemplo utilizar agregados como el M3 privado, o M2 sobre reservas) creemos que esta forma -aunque más laboriosa en su preparación- es más ajustada. Así proyectando una dinámica mensual para febrero (variación de las reservas y crecimiento de los pasivos remunerados) obtenemos un valor para fin de febrero de aproximadamente $390.

Para el cierre de mes, nuestra proyección arrojaba un valor estimado de $369 sobre un CCL cerrando enero de $365. Creemos que durante febrero el CCL se va a mantener con un ritmo de devaluación similar al oficial ya que vemos que el gobierno se ha fijado como política el “control de la brecha cambiaria”. El poder de control del CCL vendrá dado por la utilización del programa de recompra de bonos que viene llevando a cabo el gobierno y que le ha permitido -hasta el momento- controlar al mismo. Finalizado este programa y enfrentando en marzo una situación ajustada de reservas mucho dependerá de la posibilidad fehaciente de realizar el varias veces anunciado REPO (con el que el gobierno planea sumar USD 2.500 MM aproximadamente) y una nueva versión del “dólar soja” (Programa Incentivo Exportaciones o PIE).

BONOS GLOBALES

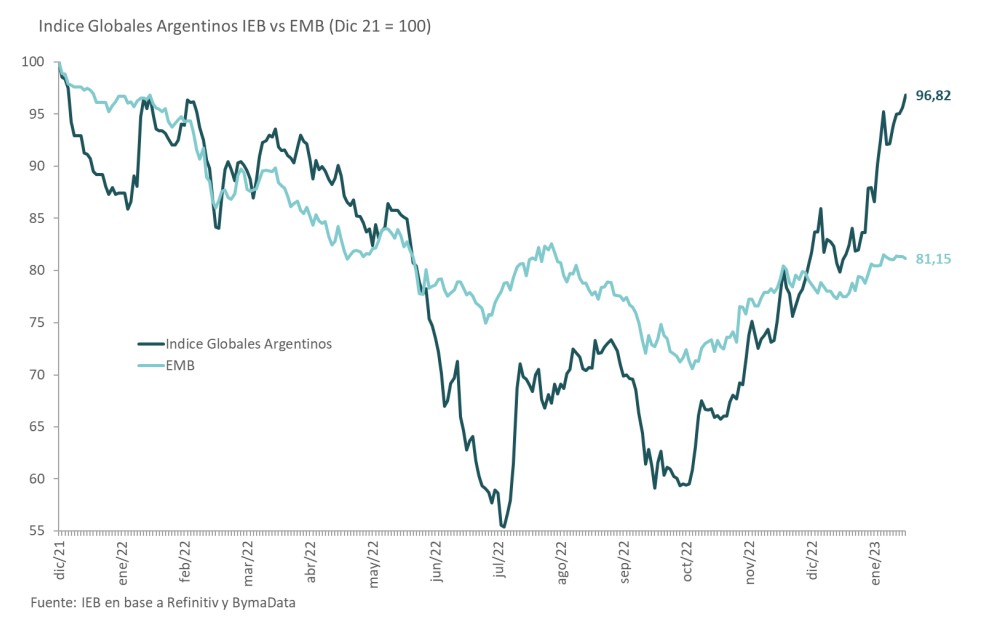

El rally de los bonos argentinos, iniciado en octubre de 2022 y que inicialmente se vio propiciado en gran parte por el contexto más constructivo para la deuda emergente, continuó durante la semana, desacoplándose de la tendencia internacional que se mantuvo más bien estable. Es en el marco de este contexto en el que creemos que, si bien los bonos soberanos aún presentan atractivo, han comenzado a tocar techo y podrían comenzar a experimentar

mayor volatilidad.

Por tanto para nuestra cartera de renta fija preferimos reducir exposición a los bonos soberanos argentinos y aumentar exposición al fondo IEB Renta Fija Dólar que brinda un hedge ya que el 90% de sus tenencias son soberanos y corporativos de Brasil, Chile y Uruguay y un gran porcentaje de T-Bills.

Insistimos en que un valor de USD 30 – compatible con la reestructuración de Rusia del 2000 –

puede ser visto como “oportunidad de compra”, ya que entendemos que los vencimientos de deuda soberana que debe afrontar el próximo gobierno podrían ser manejables evitando de esta manera una reestructuración compulsiva de la deuda, y dejando espacio para un potencial canje voluntario más amistoso. Pero también consideramos que llegando a valores de USD 35 la volatilidad puede comenzar a aumentar lo cual nos lleva aumentar exposición al fondo de IEB.

CARTERA RENTA FIJA PESOS

Como mencionamos anteriormente, creemos que están dadas las condiciones para aumentar la exposición a pesos. Bajamos a 71% la exposición a dólares de nuestra cartera “Convicción” sobre el 78% de la semana anterior. Por más que vemos que la recompra de bonos por parte del gobierno le pone un piso a los bonos soberanos, también consideramos que a los valores actuales pueden presentar incrementos en la volatilidad que terminen por impactar negativamente en la cartera.

Por tanto consideramos prudente reducir lo alocado al bono AL30 -el instrumento más atractivo junto con el GD35- a un 22,7%, destinando el resto (un 43,3%) al fondo IEB Renta Fija Dólar como forma de hedgear la exposición a Argentina. La exposición a instrumentos en pesos pasa a un 29% de la cartera. Nuevamente los instrumentos que elegimos son la lede abril (S28A3) a la que destinamos un 12% de los fondos que devenga una TEA de un 112% que es equivalente a una tasa mensual del 6,5%. Este valor se encuentra por encima de la tasa de devaluación del FX oficial y de la inflación. También creemos que el riesgo sobre la curva pesos se encuentra exacerbado y, como mencionamos anteriormente, ante un potencial evento en dicha curva el BCRA y demás organismos públicos saldrán a jugar fuerte. Por tanto consideramos muy atractivo destinar un 10% a la lacer mayo (X19Y3). Finalmente destinamos un 7% a fondos de MM, en particular el IEB Ahorro.

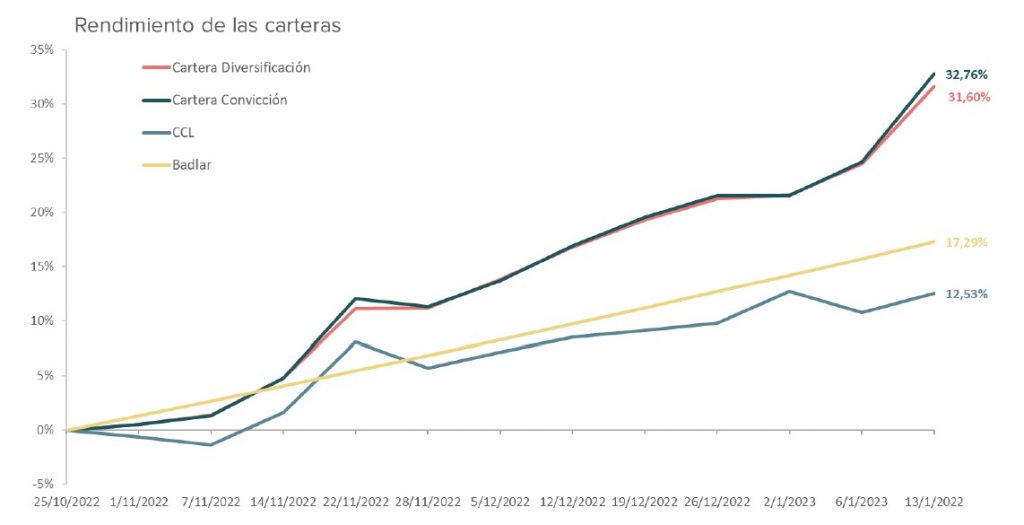

El resultado del rendimiento registrado por la cartera se explica por el buen desempeño del bono soberano AL30 (5,7% durante la semana). Entre los rendimientos de los restantes instrumentos de la cartera se destaca el fondo de MM IEB Ahorro que rindió un 1,7% , el fondo IEB Renta Fija Dólar (un 1,2%). Mejoró notablemente el desempeño de la lede de abril (S28A3) (1,1% durante el mismo período). Así, nuestra cartera “Convicción” tuvo un rendimiento de 2,9% durante la semana.

ACCIONES ARGENTINAS

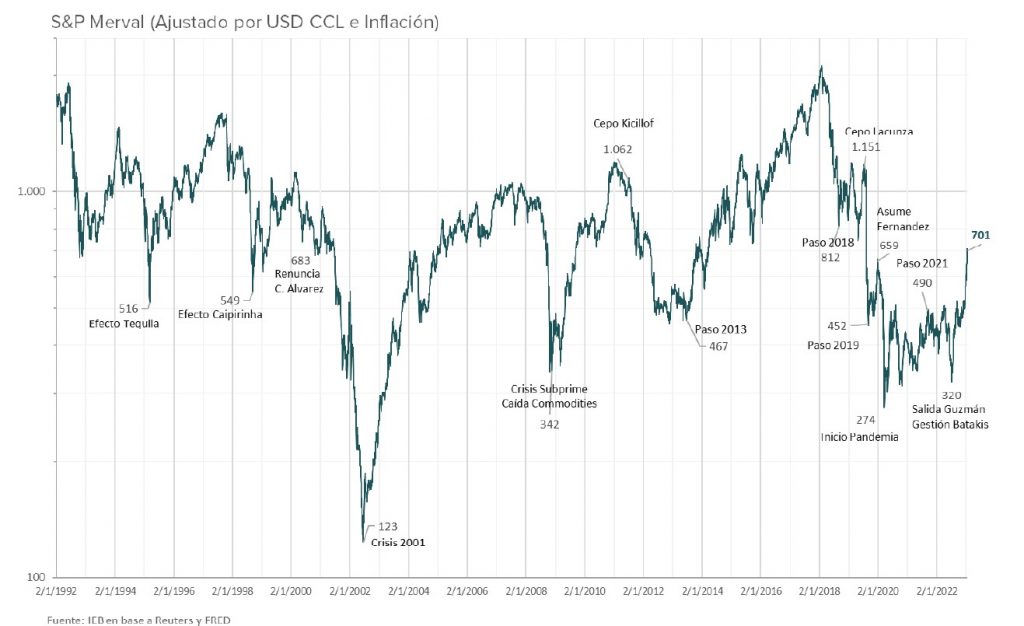

Luego del “repricing” de los activos argentinos y su posterior ajuste el mercado de equity argentino ingresó en una fase de alta volatilidad. En el corto plazo creemos que esta volatilidad es más que justificada dado el rally que ha tenido el índice en 2022; particularmente de julio a mediados de enero de este año. En este contexto todavía creemos que existe un inmenso potencial; los actuales niveles se encuentran a un 185% del máximo de 2.000 puntos que tocó el S&P Merval medido en USD y ajustado por inflación de EE.UU en 2018.

El upside del equity argentino es enorme, y para aquellos inversores de largo plazo (al menos post cambio de gobierno) cada ajuste puede presentar una buena oportunidad de reforzar posición en las empresas que consideramos atractivas.

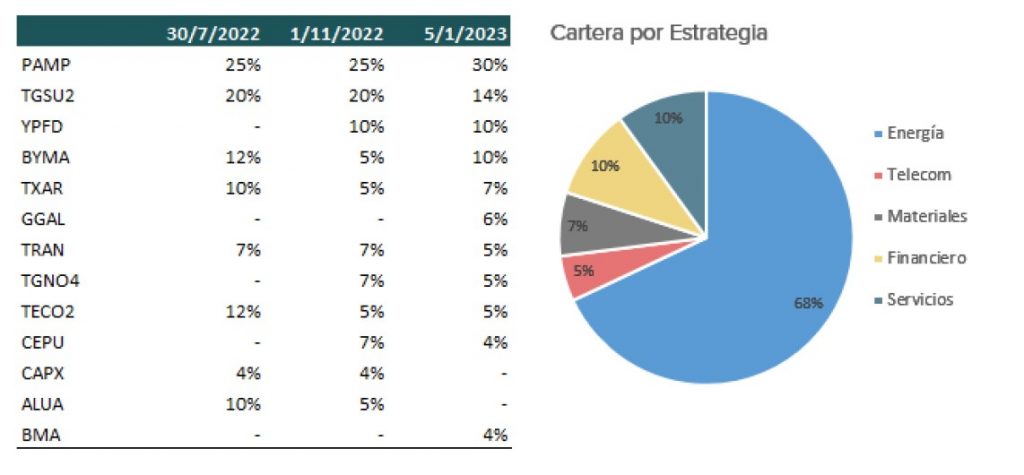

No consideramos relevante realizar cambios en nuestra cartera de acciones y continuamos con la estrategía que veníamos planteando: posicionados mayoritariamente en energía (PAMP, TGS, YPF, TRAN, TGN, CEPU), algo del sector bancario (GGAL y BMA), BYMA y TECO y

sector materiales (TXAR).

Notable fue la performance del sector bancario durante enero: GGAL rindió un 46% y BMA un 42%, muy interesante los rendimientos de BYMA (36%), YPFD (33%), TRAN (39%) y TECO2 (27%), frente a un S&P Merval que rindió un 22% y TXAR que performeó en línea, 21%. Se encontraron por debajo del índice los rendimientos de PAMP (9%), TGSU2 (-1%), TGNO4 (15%), CEPU 7%). Todos los rendimientos medidos en ARS.

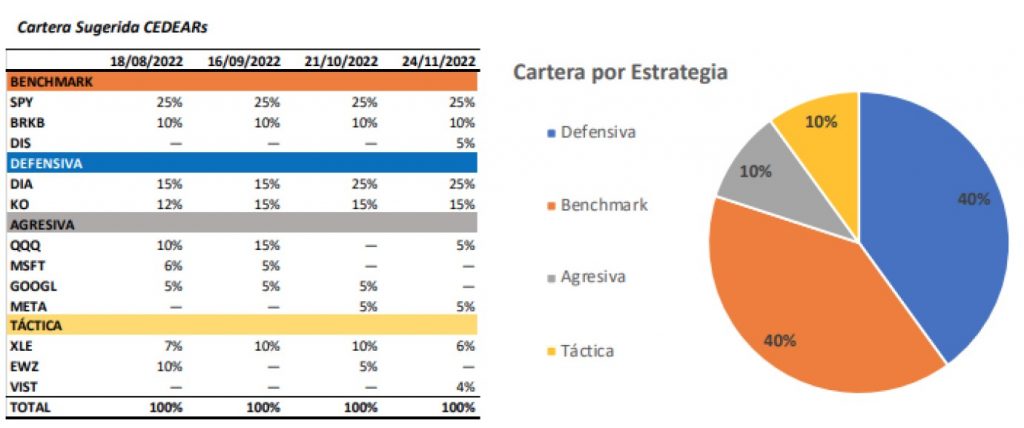

CEDEARs

En un contexto internacional en el que el S&P 500 ha mostrado una fortaleza notable superando los 4.100 puntos, consideramos que aún es importante proceder con cautela con el equity de EE.UU. sobre todo entrando en la temporada de balances del cuarto trimestre en el que la volatilidad de las acciones se torna más alta (presentan incrementos o caídas en función de la buena o mala performance de los resultados informados).